もし家を建てるなら

住宅建築において、建物の性能を証明する公的な制度として「住宅性能評価」と「住宅性能証明」があります。守備範囲は住宅性能評価の方が広く、その一部分の項目について証明するのが住宅性能証明です。いずれも、クリアすべき基準は同じなので、同じ項目の証明内容も同じです。

これらは、住宅ローンの金利優遇や火災保険の保険料割引き、補助金などを活用する際、建物が高い性能であることを裏付ける為の書類として認められています。でも、なぜこの様に名称も内容も似ている書類の発行制度が用意されているのでしょうか?

今回は、その制度の活用方法の違いについて述べます。

1.住宅性能評価、住宅性能表示制度とは

住宅性能評価とは、「住宅の品質確保の促進等に関する法律」(平成12年4月1日に施行)にもとづいて定められた住宅性能表示制度による、公的な「住宅性能」の評価です。

住宅性能表示制度に定める基準と手続きに従い、「設計住宅性能評価書」と「建設住宅性能評価書」の両方を取得することで公的な評価となります。

一方、住宅性能証明とは、この住宅性能評価における評価項目の一部を「住宅性能評価と同等である」ことを証明する書類で、住宅性能評価とは関係無く取得できます。

こちらも公的な書類として扱われます。

2.どちらも優遇措置を適用できる

大きな予算を必要とする住宅取得において、住宅ローンや保険、税金などの支出にあたり、ローンの金利や保険料の割引、減税措置などの優遇措置を上手く活用することで予算を効果的に節約することは、とても大切ですね。

この様な優遇措置を利用する上で、住宅性能評価や住宅性能証明などの書類が役立つ場合があります。

例えば、質の高い住宅を取得する場合、ある条件による贈与に関しては、通常の限度額から更に500万円加算した金額が非課税となる制度があります。(住宅取得等資金に係る贈与税の非課税措置(国土交通省))

この時、質の高い住宅であることの証明を住宅性能評価書や住宅性能証明書で行います。

本来、500万円の単なる贈与であれば、基礎控除額の110万円を差し引いた後の金額に定められた税率による納税が必要ですが、これが丸ごと不要になります。

つまり

①贈与税対象金額

→ 贈与500万円-基礎控除110万円=390万円

②納税額

→ 390万円×20%(贈与税の計算と税率(国税庁))=78万円

となり、約80万円の節税が可能です。

※贈与税の非課税措置における非課税枠自体は、現行の1200万円から3000万円に大幅増額されます。(消費税率引上げに伴う住宅取得に係る対応について(国土交通省))

住宅取得の際に親や祖父母などから贈与を受けられるのであれば、ぜひ活用したいところです。

また、住宅性能表示制度の評価項目には、耐震性能を評価する耐震等級というものがあります。この評価項目による等級を取得しているのであれば、地震保険料の割引が受けられます。

これは、耐震等級が最高の等級3の場合で50%、等級2では30%の割引となります。ちなみに、建築基準法に沿うだけの建物でも等級1を取得でき、この等級でも10%の割引があります。

地震保険は、各保険会社や保険商品によって色々違いがありますが、大まかな割引金額の目安としては次の様になります。

建物の火災保険金額を2500万円、地震保険金額をその50%(1250万円)とした場合。

①地震保険料(保険期間は最長の5年とする)

→ 約15~20万円

②割引率30%(等級3の場合)の割引金額

→ 45,000~60,000円

となり、5年の保険期間で5万円前後の節約となります。

これは、その後も保険を継続する場合、同じ割引率が適用されるので、最終的には15~20万円程度の節約となります。

では、住宅性能評価と住宅性能証明のどちらでこれらの優遇措置を受けると良いのでしょうか?

3.それぞれの手続きに掛かる費用の差で判断する

住宅性能評価は、最低でも4分野9項目、最大で10分野33項目の性能について公的な評価を得るものです。

取得するメリットとしては、上記の様な優遇措置を受けられることの他、あらゆる性能において公的に質の高い住宅であることを評価された住宅であるため、何らかの理由で売却する様な場合でも、信頼性の高い建物としての価値が価格査定で有利になるだろうという事があげられます。ただし、現時点ではこの価値をきちんと査定する規定や法律はないので、あくまで可能性です。

方や、住宅性能証明は、住宅性能評価の評価項目から、省エネ性、耐震性、バリアフリー性のいずれかを1つ以上選択してその性能を証明するものです。従って、公的な書類ではありますが、限定的な性能についてのみ評価された住宅ということです。上記の様な優遇措置を受けられること以外は特に有用な活用方法は今のところなさそうです。

将来的な売却があり得るのか、また、その時にちゃんとその価値を査定されるのかが不明な現時点では、どちらが明らかに得ということはない様です。

しかし、上記の様な優遇措置を受けるケースは多く、いずれかの書類が必要とされます。そうなると、あとはそれらに掛かる費用の差で判断すると良いと考えます。

これらの手続きは民間企業である登録住宅性能評価機関が代行しており、企業ごとにやや料金の差があります。

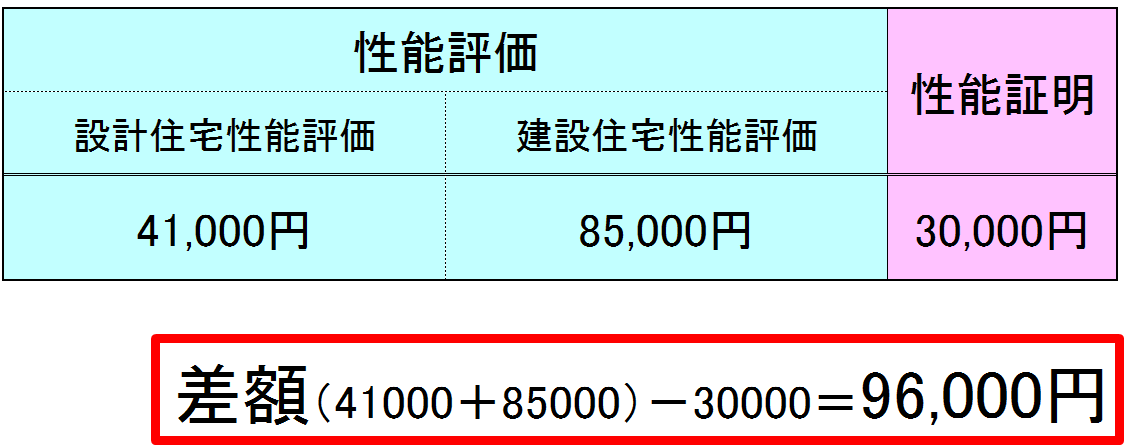

ここでは、愛知県内の数社の料金を均し、性能評価と性能証明を比較してみます。

条件

・一戸建住宅200㎡未満(型式認定住宅以外)

・性能評価は必須分野のみの申請

・性能証明は耐震性のみの申請

ご覧の通り、発行手数料だけでも約10万円もの差が出ます。従って、優遇措置を受けるためだけであれば、性能証明による適用が有利であることが分かります。

実際には、住宅性能評価においては、それらの申請に必要な書類や図面、計算書などの作成業務も発生するため、その対応にあたる建築会社への費用も発生します。

これらの費用は、評価申請する項目ごとに業務内容と量が異なる為、一概にどれくらいとは言えませんが、性能評価書取得の為に最低でも申請しなければならない項目は4分野9項目にも渡るため、数十万円以上の費用になると考えられます。

一方、性能証明の場合、必要な図面、計算書、書類等の作成は、内容的にも量的にもかなり軽減できる為、概ね10万円程度のところが多い様です。

4.最後に

今回は、優遇措置適用のために使える公的な制度の比較についてお話ししました。

この様に、費用のかさむ住宅性能評価でも費用を節約できる住宅性能証明でもどちらでも対応できる制度を利用する場合、良く調べないと違いが分からず、みすみす余計な出費をしてしまうと言うこともあり得ます。

従って、優遇措置の適否については、その手続きや必要な書類について複数の業者に聞いてみると良いでしょう。

また、今回、消費税率引上げに伴う住宅取得に係る対応について、取得者に向けたいくつかの支援策が国から発表されていますので、まずは、これらの内容をしっかりと把握しておくことをお勧めします。

2019.1.17

2019.1.17 2021.10.20

2021.10.20